Ngân hàng dồn dập tăng lãi suất về cuối năm 15:02 23/11/2018

Dù 2018 được xem năm yên ả với thị trường lãi suất, song những ngày này dường như điều đó đã thay đổi, khi không ít ngân hàng đã bất ngờ tăng lãi suất huy động và xu hướng này đang nóng dần về cuối năm.

Thời gian qua, nhiều ngân hàng đã tiếp tục điều chỉnh lãi suất huy động. Chẳng hạn Ngân hàng Sài Gòn – Hà Nội (SHB) tăng lãi suất tiền gửi tiết kiệm VND lên tới 7,8%/năm với loại hình Tiết kiệm bậc thang theo số tiền. Với kỳ hạn từ 6-11 tháng, khách hàng gửi tiền tiết kiệm tại SHB với số tiền gửi dưới 2 tỷ đồng sẽ được hưởng lãi suất ưu đãi 7,4%/năm; từ 2 tỷ đồng – dưới 5 tỷ và từ 5 tỷ trở lên sẽ được hưởng mức lãi suất lần lượt là 7,5%/năm và 7,6%/năm.

Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank) cũng vừa tăng lãi suất huy động tiền đồng ở một số kỳ hạn thêm 0,1%/năm, với mức cao nhất là 7,3%/năm. Ngoài ra, việc VietinBank, BIDV gia tăng lãi suất huy động từ 0,1 – 0,3%/năm cũng đã khiến nhiều ngân hàng có quy mô nhỏ hơn ngồi không yên.

Ngân hàng TMCP Phương Đông (OCB) cũng áp dụng biểu lãi suất huy động mới. Theo đó, lãi suất kỳ hạn 6 tháng được điều chỉnh lên 7%/năm, tăng 0,2%/năm so với tháng trước. Hiện mức lãi suất huy động cao nhất được OCB áp dụng là 7,7%/năm kỳ hạn 36 tháng khi khách hàng gửi online (mức 7,6%/năm nếu gửi tại quầy). Riêng với khách hàng vừa gửi tiết kiệm vừa mua bảo hiểm, lãi suất kỳ hạn 6 tháng sẽ là 8,2%/năm, cao hơn nhiều so với mức thông thường 7%/năm.

Không chỉ có vậy, ở nhóm ngân hàng liên doanh và chi nhánh ngân hàng nước ngoài lãi suất huy động hiện nay cũng có mặt bằng cao đáng kể so với các tháng trước và cũng cao hơn mức trung bình của các ngân hàng trong nước. Chẳng hạn, Indovina – ngân hàng liên doanh đầu tiên có mặt tại Việt Nam, lãi suất huy động từ 1 đến dưới 6 tháng đang là 4,8-5,4%/năm còn trên 1 năm có lãi suất 7,5 – 7,8%/năm.

Như vậy, có thể thấy, xu hướng gia tăng lãi suất của các ngân hàng ngày một rõ. Đây là điều bất lợi, bởi cuối năm là thời điểm DN cần vốn để sản xuất

Theo nhìn nhận của giới chuyên gia, việc tăng lãi suất mang tính chu kỳ, bởi các ngân hàng đẩy mạnh hút tiền nhàn rỗi để sẵn sàng nguồn vốn cho vay đối với doanh nghiệp dịp đầu năm mới. Chuyên gia kinh tế Nguyễn Trí Hiếu cho rằng, việc điều hành chính sách tiền tệ sẽ ảnh hưởng trực tiếp đến hoạt động ngân hàng. Để ứng phó với việc đồng USD tăng giá, lạm phát từ đầu năm 2018, Ngân hàng Nhà nước đã thắt chặt chính sách tiền tệ. Cùng với đó là việc siết lại tỷ lệ sử dụng vốn ngắn hạn cho vay trung và dài hạn từ 45% xuống còn 40%. Do phần lớn nguồn vốn huy động của các ngân hàng là kỳ hạn ngắn, nên khi bị siết, các ngân hàng phải tăng huy động kỳ hạn dài để cân đối lại nguồn vốn.

Bên cạnh đó, theo tính toán của Ủy ban Giám sát tài chính quốc gia, từ nay đến cuối năm 2020, các ngân hàng phải tăng vốn tự có dự kiến gấp 1,8 – 2 lần mới có thể đáp ứng quy định của Basel II. Đó cũng là lý do thị trường đang chứng kiến những đợt tăng vốn của hàng loạt ngân hàng thương mại thông qua việc phát hành cổ phiếu trên thị trường chứng khoán.

Tổng hợp

Tin Mới

Cuối tuần 13/12: Vàng nhẫn – vàng miếng đồng loạt phá đỉnh kỉ lục – đã xuất hiện lực bán chót lời

03:00 PM 13/12

Cuối tuần 13/12: Vàng nhẫn – vàng miếng đồng loạt phá đỉnh kỉ lục – đã xuất hiện lực bán chót lời

03:00 PM 13/12

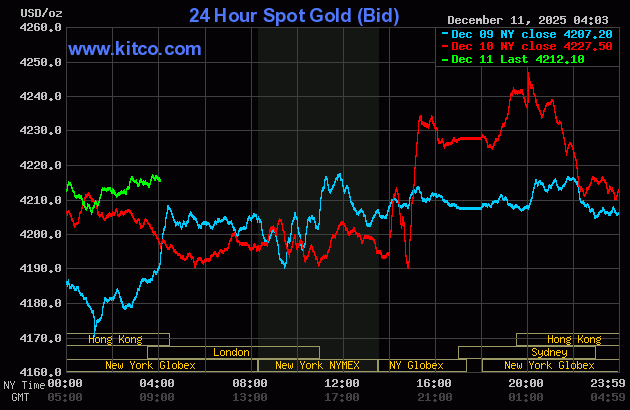

Giá vàng hôm nay 11/12: Vàng quay đầu sau khi chạm kháng cự $4250 – Bạc tiếp tục tăng sốc

04:00 PM 11/12

Giá vàng hôm nay 11/12: Vàng quay đầu sau khi chạm kháng cự $4250 – Bạc tiếp tục tăng sốc

04:00 PM 11/12

Vàng nhẫn ngày 10/12: Duy chỉ có BTMC mua vào với giá trên 150 triệu – NĐT nín thở chờ Fed

04:20 PM 10/12

Vàng nhẫn ngày 10/12: Duy chỉ có BTMC mua vào với giá trên 150 triệu – NĐT nín thở chờ Fed

04:20 PM 10/12

Vàng miếng ngày 10/12: Tăng 1 triệu đồng – chính thức áp dụng thuế chuyển nhượng vàng miếng

03:05 PM 10/12

Vàng miếng ngày 10/12: Tăng 1 triệu đồng – chính thức áp dụng thuế chuyển nhượng vàng miếng

03:05 PM 10/12

Vàng miếng ngày 9/12: Giảm nhẹ nhàng 300 nghìn dù vàng ngoại rơi nhanh, thủng mốc $4200

03:25 PM 09/12

Vàng miếng ngày 9/12: Giảm nhẹ nhàng 300 nghìn dù vàng ngoại rơi nhanh, thủng mốc $4200

03:25 PM 09/12

Các Tin Khác

Giá dầu lên đỉnh rồi dò đáy: Điều gì đang thực sự diễn ra?

12:21 PM 23/11

Giá dầu lên đỉnh rồi dò đáy: Điều gì đang thực sự diễn ra?

12:21 PM 23/11

Thị trường trong nước chưa bắt kịp đà tăng giá vàng thế giới

11:38 AM 23/11

Thị trường trong nước chưa bắt kịp đà tăng giá vàng thế giới

11:38 AM 23/11

Các đồng tiền mạnh sẽ biến động thế nào thời gian tới?

08:27 AM 23/11

Các đồng tiền mạnh sẽ biến động thế nào thời gian tới?

08:27 AM 23/11

Phân tích kỹ thuật Thị trường Tiền tệ – Tháng 11/2018

08:12 AM 23/11

Phân tích kỹ thuật Thị trường Tiền tệ – Tháng 11/2018

08:12 AM 23/11

Giá đô la chợ đen

| Mua vào | Bán ra | |

|---|---|---|

USD chợ đen |

27,100 0 | 27,200 0 |

Giá đô hôm nay |

||

Giá vàng hôm nay

| Mua vào | Bán ra | |

|---|---|---|

| Vàng SJC | 154,300 | 156,300 |

| Vàng nhẫn | 154,300 | 156,330 |

Tỷ giá hôm nay |

||

|---|---|---|

| Ngoại Tệ | Mua vào | Bán Ra |

USD |

25,0840 | 25,4540 |

AUD |

16,2380 | 16,9280 |

CAD |

17,7270 | 18,4810 |

JPY |

1600 | 1700 |

EUR |

26,8480 | 28,3200 |

CHF |

28,5820 | 29,7970 |

GBP |

31,8310 | 33,1840 |

CNY |

3,4670 | 3,6140 |

Vàng nhẫn ngày 12/12: Nhảy vọt lên đỉnh kỉ lục – thế giới thử thách mốc $4300

Vàng nhẫn ngày 12/12: Nhảy vọt lên đỉnh kỉ lục – thế giới thử thách mốc $4300

Vàng miếng ngày 12/12: Mở cửa tăng 1,1 triệu đồng – NĐT phấn khích sau 1 năm lãi lớn

Vàng miếng ngày 12/12: Mở cửa tăng 1,1 triệu đồng – NĐT phấn khích sau 1 năm lãi lớn

Vàng nhẫn ngày 11/12: Dù giá tăng cao, NĐT vẫn xếp hàng mua – BTMC sẵn hàng

Vàng nhẫn ngày 11/12: Dù giá tăng cao, NĐT vẫn xếp hàng mua – BTMC sẵn hàng

Vàng miếng ngày 11/12: Tăng tiếp 400 nghìn – Fed là lực đẩy giá lên sát đỉnh kỉ lục

Vàng miếng ngày 11/12: Tăng tiếp 400 nghìn – Fed là lực đẩy giá lên sát đỉnh kỉ lục

Vàng nhẫn ngày 9/12: Chênh lệch tới gần 15 triệu do hiệu ứng kép

Vàng nhẫn ngày 9/12: Chênh lệch tới gần 15 triệu do hiệu ứng kép

Chiến lược giao dịch vàng của một số tổ chức ngày 23/11 (cập nhật)

Chiến lược giao dịch vàng của một số tổ chức ngày 23/11 (cập nhật)

TTCK Việt sáng 23/11: Tâm lí giao dịch thận trọng khiến hai sàn giằng co mạnh

TTCK Việt sáng 23/11: Tâm lí giao dịch thận trọng khiến hai sàn giằng co mạnh

Giá Vàng ổn định khi thị trường lo lắng về Ý, làm ngơ với biên bản cuộc họp ECB

Giá Vàng ổn định khi thị trường lo lắng về Ý, làm ngơ với biên bản cuộc họp ECB

TGTT lập đỉnh mới, USD tại các ngân hàng diễn biến trái chiều

TGTT lập đỉnh mới, USD tại các ngân hàng diễn biến trái chiều

Các nhà bán lẻ Mỹ nên mong đợi mùa bán hàng kỳ nghỉ ‘Vui vẻ’ – IHS Markit

Các nhà bán lẻ Mỹ nên mong đợi mùa bán hàng kỳ nghỉ ‘Vui vẻ’ – IHS Markit

Bảng giá vàng 9h sáng ngày 23/8: Cuối tuần, vàng theo hướng tích cực

Bảng giá vàng 9h sáng ngày 23/8: Cuối tuần, vàng theo hướng tích cực