Khó lường với lãi suất 15:02 02/08/2018

Áp lực tiền đồng bị mất giá trong bối cảnh tỷ giá liên tiếp chịu sức ép đã phần nào tác động lên lãi suất. Với việc nhiều ngân hàng tiếp tục tăng lãi suất trong tháng 7 cho thấy xu hướng lãi suất đi lên tiếp tục được duy trì kể từ đầu quý 2.

Tăng nhiều hơn giảm

ACB là ngân hàng đầu tiên có động thái tăng lãi suất ngay đầu tháng 7. Cụ thể theo khung lãi suất tiền gửi điều chỉnh có hiệu lực từ ngày 04/7, ACB đã tăng lãi suất thêm 0,1% ở các kỳ hạn từ 1 đến 6 tháng, 9 tháng và 12 tháng. Các kỳ hạn dài hơn như 15 tháng, 18 tháng, 24 tháng và 36 tháng cũng tăng thêm 0,2%. Theo đó, lãi suất ngắn hạn dưới 6 tháng của ngân hàng này đang năm từ 5-5,3%, kỳ hạn 6 và 9 tháng là 5,9% và các kỳ hạn từ 12 tháng trở lên phổ biến tại 6,7 – 6,9%, riêng kỳ hạn 18 tháng lên đến 7,1%.

Trong khi đó, từ ngày 16/7, VPBank cũng tăng thêm 0,2% lãi suất huy động vốn kỳ hạn từ 6-11 tháng lên 6,8%, kỳ hạn 12,13 và 15 tháng tăng 0,2% lên 7,2%; các kỳ hạn 18, 24 và 36 tháng tăng 0,1% cũng lên 7,2%. VPBank là một trong những ngân hàng có thế mạnh về cho vay tiêu dùng suốt thời gian qua, nên nhu cầu vốn trung dài hạn của ngân hàng này luôn ở mức cao.

Ở nhóm ngân hàng nhỏ hơn cũng có diễn biến tăng lãi suất đáng chú ý. Như tại OCB, lãi suất cũng được điều chỉnh từ 12/7, theo đó các kỳ hạn 9-11 tháng tăng từ 7% lên 7,1%. Ngân hàng An Bình tăng 0,2% lên 6,5% tại kỳ hạn 9 tháng, trong khi kỳ hạn 13 tháng cũng tăng thêm 0,2% lên 7,6%.

Một ngân hàng nhỏ khác bị NHNN mua lại 0 đồng trong thời gian trước là GPBank cũng có động thái điều chỉnh lãi suất lần thứ hai trong năm nay, tuy nhiên lần này là điều chỉnh tăng chứ không phải giảm như đợt hồi tháng 3 đầu năm nay. Theo đó, các kỳ hạn từ 6 đến 9 tháng tăng 0,1% lên vùng 7,1 – 7,2%; các kỳ hạn dài hơn từ 12 đến 24 tháng cũng tăng thêm 0,1% lên nằm tại 7,3 – 7,4%.

Dù vậy, ở chiều ngược lại vẫn có 2 ngân hàng điều chỉnh giảm trong tháng là SHB và MBBank. Cụ thể, SHB giảm 0,1% ở kỳ hạn 1-2 tháng; kỳ hạn 3 – 11 tháng giảm 0,2% xuống 5,2%. Hiện tại khung lãi suất của SHB đang nằm tại 5 – 5,2% đối với kỳ hạn dưới 6 tháng và 6,6 – 6,7% đối với kỳ hạn từ 6 tháng đến 11 tháng. Tương tự, MBBank cũng giảm 0,1% kỳ hạn 1 -2 tháng xuống 4,7 – 4,8%; kỳ hạn 3 tháng giảm 0,2% xuống 5% và kỳ hạn 4 tháng giảm 0,1% xuống 5,1%.

Mặt bằng lãi suất đã nhích lên?

Trong tháng 7 vừa qua, dù tỷ giá niêm yết của NHNN khá ổn định, nhưng tỷ giá USD/VNĐ tại các ngân hàng lẫn trên thị trường tự do đã tăng khá mạnh từ 1,5 – 1,6%, theo cả chiều mua và bán.

Trong khi đó, chỉ số giá tiêu dùng tháng 7 dù giảm nhẹ 0,09% so tháng trước, nhưng so với cùng kỳ vẫn đang nằm ở mức cao 4,46%, cao hơn mục tiêu 4% đề ra. Trong những tháng còn lại của năm nay, các yếu tố có thể tác động làm tăng chỉ số giá tiêu dùng là không hề nhỏ, do đó cũng sẽ tiếp tục gây áp lực lên mặt bằng lãi suất, vì vậy không loại trừ khả năng các ngân hàng chủ động tăng lãi suất trước để đối phó với diễn biến này.

Đáng lưu ý là mặt bằng lãi suất trên thị trường 2 đã tăng vọt trong tháng 7, theo đó lãi suất qua đêm đã lập kỷ lục ở mức 4,73% vào ngày 25/7, mức cao nhất từ tháng 4/2017 đến nay. Các kỳ hạn khác trên thị trường liên ngân hàng cũng tăng vọt tương ứng và tiếp cận mốc 5%. Dù trong những ngày cuối tháng 7, lãi suất liên ngân hàng đã giảm xuống lại về dưới 2% đối với kỳ hạn qua đêm, cụ thể nằm tại 1,61% vào ngày 31/7, nhưng có thể nói mặt bằng lãi suất tăng mạnh trên thị trường 2 lên một mặt bằng mới đã phần nào tác động đến lãi suất huy động vốn trên thị trường dân cư. Dù vậy, những biến động mạnh mẽ trên thị trường liên ngân hàng càng cho thấy xu hướng lãi suất hiện nay càng trở nên khó lường.

Với mặt bằng lãi suất huy động vốn của các ngân hàng tiếp tục nhích dần lên, ở cả thị trường dân cư lẫn liên ngân hàng, thì chi phí vốn của các ngân hàng sẽ gia tăng là điều tất yếu. Theo đó, lãi suất cho vay có thể sẽ chịu sức ép điều chỉnh tăng lên tương ứng nếu các ngân hàng muốn duy trì biên độ lãi suất tối ưu nhằm đảm bảo mục tiêu lợi nhuận. Vì vậy, những khách hàng đang vay vốn hoặc có kế hoạch vay vốn trong thời gian tới cần phải cẩn trọng cân nhắc, nếu không muốn rơi vào hoàn cảnh phải đối mặt với chi phí vay gia tăng vượt quá khả năng trả nợ.

Theo TGTT

Tin Mới

Giá vàng sáng 11/11: Thế giới vượt mốc $4130/oz

09:55 AM 11/11

Giá vàng sáng 11/11: Thế giới vượt mốc $4130/oz

09:55 AM 11/11

Vàng miếng ngày 7/11: Đi ngang – rung lắc quanh vùng $4000 của thế giới chưa đủ tạo sóng

03:10 PM 07/11

Vàng miếng ngày 7/11: Đi ngang – rung lắc quanh vùng $4000 của thế giới chưa đủ tạo sóng

03:10 PM 07/11

Tỷ giá USD/VND ngày 7/11: Giá bán USD tại các NH luôn kịch trần, SBV liên tục tăng TGTT

11:10 AM 07/11

Tỷ giá USD/VND ngày 7/11: Giá bán USD tại các NH luôn kịch trần, SBV liên tục tăng TGTT

11:10 AM 07/11

Các Tin Khác

DailyForex: Vàng di chuyển thấp hơn sau quyết sách của Fed

02:51 PM 02/08

DailyForex: Vàng di chuyển thấp hơn sau quyết sách của Fed

02:51 PM 02/08

Giá vàng hôm nay giảm nhẹ

11:34 AM 02/08

Giá vàng hôm nay giảm nhẹ

11:34 AM 02/08

Trung Quốc ráo riết săn lùng các mỏ vàng ở nước ngoài

09:09 AM 02/08

Trung Quốc ráo riết săn lùng các mỏ vàng ở nước ngoài

09:09 AM 02/08

Bảng giá vàng 9h sáng ngày 2/8: Vàng bị dìm sâu

08:55 AM 02/08

Bảng giá vàng 9h sáng ngày 2/8: Vàng bị dìm sâu

08:55 AM 02/08

Startup như người Do Thái

08:34 AM 02/08

Startup như người Do Thái

08:34 AM 02/08

Giá đô la chợ đen

| Mua vào | Bán ra | |

|---|---|---|

USD chợ đen |

27,700 120 | 27,750 100 |

Giá đô hôm nay |

||

Giá vàng hôm nay

| Mua vào | Bán ra | |

|---|---|---|

| Vàng SJC | 150,000 | 152,000 |

| Vàng nhẫn | 150,000 | 152,030 |

Tỷ giá hôm nay |

||

|---|---|---|

| Ngoại Tệ | Mua vào | Bán Ra |

USD |

25,0840 | 25,4540 |

AUD |

16,2380 | 16,9280 |

CAD |

17,7270 | 18,4810 |

JPY |

1600 | 1700 |

EUR |

26,8480 | 28,3200 |

CHF |

28,5820 | 29,7970 |

GBP |

31,8310 | 33,1840 |

CNY |

3,4670 | 3,6140 |

Vàng nhẫn ngày 11/11: BTCM cao nhất với mức giá 152,3 triệu – cao hơn cả vàng miếng

Vàng nhẫn ngày 11/11: BTCM cao nhất với mức giá 152,3 triệu – cao hơn cả vàng miếng

Vàng miếng ngày 11/11: Tăng dựng đứng gần 2 triệu, giá mua vào chạm mốc 150 triệu

Vàng miếng ngày 11/11: Tăng dựng đứng gần 2 triệu, giá mua vào chạm mốc 150 triệu

Tỷ giá USD/VND ngày 11/11: Giá bán tại các NH kịch trần 26.373 khi TGTT tăng 12 đồng

Tỷ giá USD/VND ngày 11/11: Giá bán tại các NH kịch trần 26.373 khi TGTT tăng 12 đồng

Vàng nhẫn ngày 10/11: Có nơi tăng tới 2 triệu – NĐT lại rồng rắn xếp hàng gom mua

Vàng nhẫn ngày 10/11: Có nơi tăng tới 2 triệu – NĐT lại rồng rắn xếp hàng gom mua

Vàng miếng ngày 10/11: Tăng 1,2 triệu đồng khi thế giới vọt 50USD sáng đầu tuần

Vàng miếng ngày 10/11: Tăng 1,2 triệu đồng khi thế giới vọt 50USD sáng đầu tuần

Tỷ giá USD/VND ngày 10/11: TGTT tăng tiếp 3 đồng – giá tự do bất ngờ giảm

Tỷ giá USD/VND ngày 10/11: TGTT tăng tiếp 3 đồng – giá tự do bất ngờ giảm

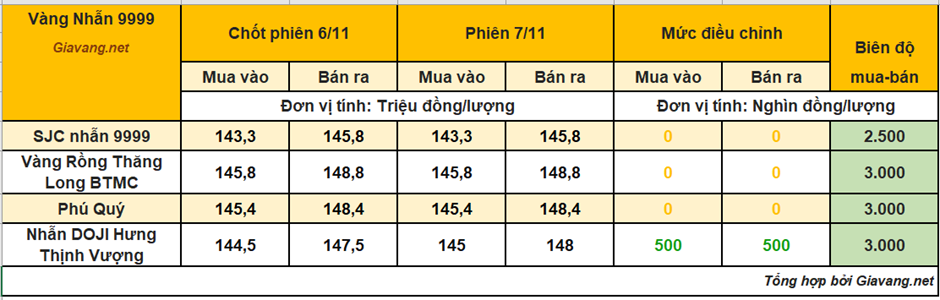

Vàng nhẫn ngày 7/11: Duy nhất DOJI tăng 500k – các thương hiệu khác giữ nguyên

Vàng nhẫn ngày 7/11: Duy nhất DOJI tăng 500k – các thương hiệu khác giữ nguyên

TT tiền tệ 2/8: USD tăng sau quyết sách của Fed, Bảng Anh giảm chờ tin BOE

TT tiền tệ 2/8: USD tăng sau quyết sách của Fed, Bảng Anh giảm chờ tin BOE

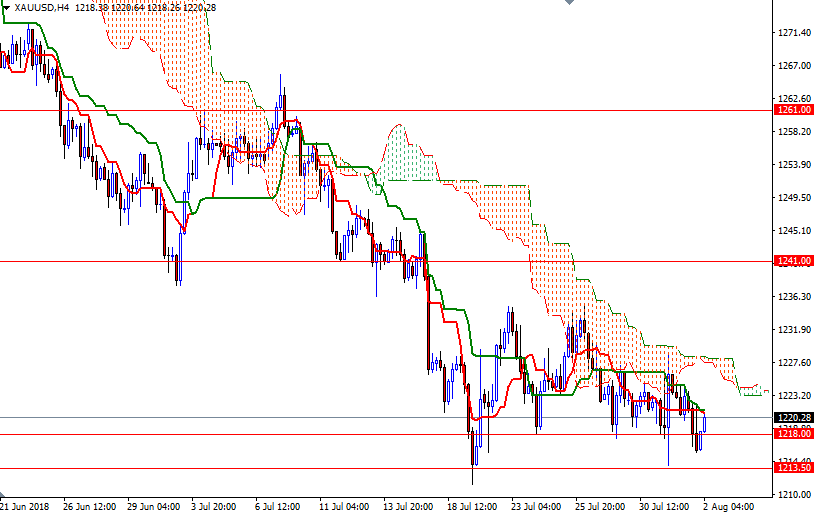

Tháng 8 là thời điểm để Vàng củng cố trước khi sụt giảm vào tháng 9

Tháng 8 là thời điểm để Vàng củng cố trước khi sụt giảm vào tháng 9

Tỷ giá trung tâm giảm nhẹ, giá USD tại ngân hàng diễn biến trái chiều

Tỷ giá trung tâm giảm nhẹ, giá USD tại ngân hàng diễn biến trái chiều

Giá vàng giảm nhưng quyết sách của Fed không chi phối quá nhiều

Giá vàng giảm nhưng quyết sách của Fed không chi phối quá nhiều

Phiên 1/8: Vàng trồi sụt sau biên bản cuộc họp của Fed, phố Wall bị chi phối bởi quyết định của Donald Trump

Phiên 1/8: Vàng trồi sụt sau biên bản cuộc họp của Fed, phố Wall bị chi phối bởi quyết định của Donald Trump