Một tháng kỷ lục của lãi suất 11:10 05/09/2016

Với thông tin công bố vừa qua, Ngân hàng Ngoại thương Việt Nam (Vietcombank) có kế hoạch 8.000 tỷ đồng trái phiếu để tăng vốn cấp 2 trong năm nay. Lãi suất trái phiếu Vietcombank sẽ làm một điểm được chú ý trên thị trường.

Chưa có thông tin kế hoạch chi tiết. Nhưng có thể dự tính, lãi suất trái phiếu của Vietcombank sẽ căn theo lãi suất trái phiếu Chính phủ cùng kỳ hạn, cộng với một mức chênh nhất định.

Nếu tính toán theo hướng đó, xu hướng giảm của lãi suất trái phiếu Chính phủ vẫn đang thể hiện. Như kỳ hạn 5 năm trong phiên cuối tháng 8 vừa qua chỉ còn 5,76%/năm, so với mức phổ biến 6,3-6,5%/năm cuối 2015 đầu 2016.

Dù lãi suất cho vay đến nay vẫn chưa thực sự giảm trên diện rộng theo mục tiêu mong muốn của Chính phủ, nhưng trên thị trường đã và đang có những sự liên thông nhất định như trên. Như dự tính trên, nếu phát hành thời điểm đầu năm, có thể Vietcombank đã phải trả lãi suất cao hơn so với thời điểm này.

Xu hướng giảm của lãi suất trái phiếu Chính phủ một mặt gắn với nguồn vốn dồi dào trong hệ thống ngân hàng thương mại, mặt khác do nguồn cung từ nay đến cuối năm đã hạn chế đi rất nhiều.

Cụ thể, lượng trái phiếu Chính phủ phát hành theo kế hoạch trong 4 tháng cuối năm chỉ còn lại phần nhỏ. Tính đến hết tháng 8 vừa qua, đã có tới 96% tổng lượng Kho bạc Nhà nước muốn huy động cho cả năm nay đã xong; phần còn lại, cũng như của Ngân hàng Phát triển, Ngân hàng Chính sách Xã hội gần như không đáng kể, khi lượng hoàn thành đã tương ứng 85% và 66%.

Như trên, trong những tháng cuối năm, khi Chính phủ bớt đi vay, trạng thái dư thừa vốn của hệ thống ngân hàng sẽ nổi bật hơn, dù Ngân hàng Nhà nước đang tăng cường điều tiết, nhưng lãi suất cũng bớt đi một sự chèn lấn.

Tháng 8 vừa qua thị trường cũng đã chứng kiến kỷ lục giảm sâu của lãi suất trên thị trường liên ngân hàng, đặc biệt là lãi suất tín phiếu.

Báo cáo cập nhật của Trung tâm Nghiên cứu kinh tế Maritime Bank cho thấy, thanh khoản hệ thống tổ chức tín dụng tuần qua tiếp tục dồi dào, đẩy lãi suất trên thị trường liên ngân hàng giảm xuống mức thấp kỷ lục trong nhiều năm qua.

Trong tuần cuối tháng 8, lãi suất VND tiếp tục giảm. So với thời điểm đầu tháng 8, lãi suất bình quân kỳ hạn từ qua đêm đến 1 tháng đã giảm từ 0,9 - 0,97 điểm phần trăm, trong khi các kỳ hạn dài hơn mức độ giảm thấp hơn. Lãi suất qua đêm theo đó chỉ còn quanh 0,66%/năm, kỳ hạn 1 tuần quanh 0,72%/năm, 1 tháng 1,88%/năm…

Tháng 8 vừa qua cũng chứng kiến Ngân hàng Nhà nước bắt đầu đẩy mạnh hoạt động phát hành tín phiếu, hút bớt tiền về, dù nhịp độ vẫn “nhường” hoạt động phát hành trái phiếu Chính phủ. Các phiên phát hành tín phiếu quy mô lớn đã xuất hiện, lần đầu tiên kể từ đầu năm đã có mức hút mạnh 12.000 tỷ đồng/phiên.

Trạng thái dư thừa vốn trong hệ thống phản ánh rõ ở tất cả khối lượng tín phiếu Ngân hàng Nhà nước đưa ra đều được các ngân hàng mua hết. Tổng lượng tín phiếu lưu hành gia tăng nhanh, đến cuối tháng 8 đã vượt mốc 70.000 tỷ (đến ngày 1/9 còn 68.000 tỷ).

Đáng chú ý là lãi suất tín phiếu của Ngân hàng Nhà nước liên tục giảm nhanh và sâu, chỉ còn 0,4%/năm kỳ hạn 14 ngày - mức kỷ lục trong nhiều năm qua, trong khi chỉ vài tháng trước thị trường còn ghi nhận ở mức 1,5%/năm.

Tất cả những diễn biến trên, từ trái phiếu Chính phủ, lãi suất liên ngân hàng và tín phiếu, đều gắn với nguồn tiền lớn bổ sung từ hoạt động mua vào ngoại tệ của Ngân hàng Nhà nước. Từ tháng 2/2016 đến nay, ước tính cơ quan này đã mua vào hơn 10 tỷ USD.

Điểm được chú ý trong tháng 8 vừa qua là, mặc dù các loại lãi suất trên giảm sâu, nhưng tỷ giá USD/VND vẫn rất ổn định. Điều này khác biệt với những năm trước, mỗi khi lãi suất trên liên ngân hàng giảm sâu đều có thể kích thích biến động tỷ giá. Và cũng có khác biệt, 8 tháng đầu năm nay cán cân thương mại hàng hóa của Việt Nam thặng dư đáng kể với 2,45 tỷ USD, trong khi cùng kỳ thâm hụt 3,6 tỷ USD.

Như trên, sau khi đã huy động được gần kín chỉ tiêu kế hoạch qua trái phiếu Chính phủ, Chính phủ dự kiến sẽ bớt đi vay những tháng cuối năm. Lượng vốn dư thừa trong hệ thống, dù có thể Ngân hàng Nhà nước sẽ tăng cường điều tiết, sẽ tiếp tục phản ánh ở lãi suất trên thị trường liên ngân hàng và thị trường mở, cũng như có thể kỳ vọng ngấm sang rõ hơn ở lãi suất cho vay đối với dân cư và doanh nghiệp (chí ít là ở sự bình ổn).

Những diễn biến trên còn được chú ý ở khác biệt những tháng đầu năm nay so với những năm trước: vốn dư thừa không phải do khó cho vay, mà thực tế tăng trưởng tín dụng khá mạnh và trải đều qua các tháng.

Chưa có thông tin kế hoạch chi tiết. Nhưng có thể dự tính, lãi suất trái phiếu của Vietcombank sẽ căn theo lãi suất trái phiếu Chính phủ cùng kỳ hạn, cộng với một mức chênh nhất định.

Nếu tính toán theo hướng đó, xu hướng giảm của lãi suất trái phiếu Chính phủ vẫn đang thể hiện. Như kỳ hạn 5 năm trong phiên cuối tháng 8 vừa qua chỉ còn 5,76%/năm, so với mức phổ biến 6,3-6,5%/năm cuối 2015 đầu 2016.

Dù lãi suất cho vay đến nay vẫn chưa thực sự giảm trên diện rộng theo mục tiêu mong muốn của Chính phủ, nhưng trên thị trường đã và đang có những sự liên thông nhất định như trên. Như dự tính trên, nếu phát hành thời điểm đầu năm, có thể Vietcombank đã phải trả lãi suất cao hơn so với thời điểm này.

Xu hướng giảm của lãi suất trái phiếu Chính phủ một mặt gắn với nguồn vốn dồi dào trong hệ thống ngân hàng thương mại, mặt khác do nguồn cung từ nay đến cuối năm đã hạn chế đi rất nhiều.

Cụ thể, lượng trái phiếu Chính phủ phát hành theo kế hoạch trong 4 tháng cuối năm chỉ còn lại phần nhỏ. Tính đến hết tháng 8 vừa qua, đã có tới 96% tổng lượng Kho bạc Nhà nước muốn huy động cho cả năm nay đã xong; phần còn lại, cũng như của Ngân hàng Phát triển, Ngân hàng Chính sách Xã hội gần như không đáng kể, khi lượng hoàn thành đã tương ứng 85% và 66%.

Như trên, trong những tháng cuối năm, khi Chính phủ bớt đi vay, trạng thái dư thừa vốn của hệ thống ngân hàng sẽ nổi bật hơn, dù Ngân hàng Nhà nước đang tăng cường điều tiết, nhưng lãi suất cũng bớt đi một sự chèn lấn.

Tháng 8 vừa qua thị trường cũng đã chứng kiến kỷ lục giảm sâu của lãi suất trên thị trường liên ngân hàng, đặc biệt là lãi suất tín phiếu.

Báo cáo cập nhật của Trung tâm Nghiên cứu kinh tế Maritime Bank cho thấy, thanh khoản hệ thống tổ chức tín dụng tuần qua tiếp tục dồi dào, đẩy lãi suất trên thị trường liên ngân hàng giảm xuống mức thấp kỷ lục trong nhiều năm qua.

Trong tuần cuối tháng 8, lãi suất VND tiếp tục giảm. So với thời điểm đầu tháng 8, lãi suất bình quân kỳ hạn từ qua đêm đến 1 tháng đã giảm từ 0,9 - 0,97 điểm phần trăm, trong khi các kỳ hạn dài hơn mức độ giảm thấp hơn. Lãi suất qua đêm theo đó chỉ còn quanh 0,66%/năm, kỳ hạn 1 tuần quanh 0,72%/năm, 1 tháng 1,88%/năm…

Tháng 8 vừa qua cũng chứng kiến Ngân hàng Nhà nước bắt đầu đẩy mạnh hoạt động phát hành tín phiếu, hút bớt tiền về, dù nhịp độ vẫn “nhường” hoạt động phát hành trái phiếu Chính phủ. Các phiên phát hành tín phiếu quy mô lớn đã xuất hiện, lần đầu tiên kể từ đầu năm đã có mức hút mạnh 12.000 tỷ đồng/phiên.

Trạng thái dư thừa vốn trong hệ thống phản ánh rõ ở tất cả khối lượng tín phiếu Ngân hàng Nhà nước đưa ra đều được các ngân hàng mua hết. Tổng lượng tín phiếu lưu hành gia tăng nhanh, đến cuối tháng 8 đã vượt mốc 70.000 tỷ (đến ngày 1/9 còn 68.000 tỷ).

Đáng chú ý là lãi suất tín phiếu của Ngân hàng Nhà nước liên tục giảm nhanh và sâu, chỉ còn 0,4%/năm kỳ hạn 14 ngày - mức kỷ lục trong nhiều năm qua, trong khi chỉ vài tháng trước thị trường còn ghi nhận ở mức 1,5%/năm.

Tất cả những diễn biến trên, từ trái phiếu Chính phủ, lãi suất liên ngân hàng và tín phiếu, đều gắn với nguồn tiền lớn bổ sung từ hoạt động mua vào ngoại tệ của Ngân hàng Nhà nước. Từ tháng 2/2016 đến nay, ước tính cơ quan này đã mua vào hơn 10 tỷ USD.

Điểm được chú ý trong tháng 8 vừa qua là, mặc dù các loại lãi suất trên giảm sâu, nhưng tỷ giá USD/VND vẫn rất ổn định. Điều này khác biệt với những năm trước, mỗi khi lãi suất trên liên ngân hàng giảm sâu đều có thể kích thích biến động tỷ giá. Và cũng có khác biệt, 8 tháng đầu năm nay cán cân thương mại hàng hóa của Việt Nam thặng dư đáng kể với 2,45 tỷ USD, trong khi cùng kỳ thâm hụt 3,6 tỷ USD.

Như trên, sau khi đã huy động được gần kín chỉ tiêu kế hoạch qua trái phiếu Chính phủ, Chính phủ dự kiến sẽ bớt đi vay những tháng cuối năm. Lượng vốn dư thừa trong hệ thống, dù có thể Ngân hàng Nhà nước sẽ tăng cường điều tiết, sẽ tiếp tục phản ánh ở lãi suất trên thị trường liên ngân hàng và thị trường mở, cũng như có thể kỳ vọng ngấm sang rõ hơn ở lãi suất cho vay đối với dân cư và doanh nghiệp (chí ít là ở sự bình ổn).

Những diễn biến trên còn được chú ý ở khác biệt những tháng đầu năm nay so với những năm trước: vốn dư thừa không phải do khó cho vay, mà thực tế tăng trưởng tín dụng khá mạnh và trải đều qua các tháng.

Tin Mới

Cuối tuần 13/12: Vàng nhẫn – vàng miếng đồng loạt phá đỉnh kỉ lục – đã xuất hiện lực bán chót lời

03:00 PM 13/12

Cuối tuần 13/12: Vàng nhẫn – vàng miếng đồng loạt phá đỉnh kỉ lục – đã xuất hiện lực bán chót lời

03:00 PM 13/12

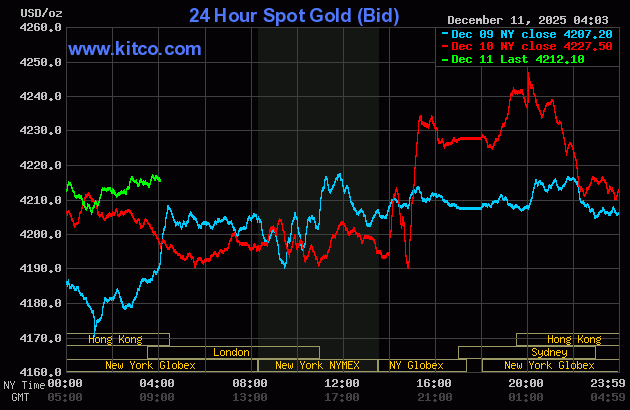

Giá vàng hôm nay 11/12: Vàng quay đầu sau khi chạm kháng cự $4250 – Bạc tiếp tục tăng sốc

04:00 PM 11/12

Giá vàng hôm nay 11/12: Vàng quay đầu sau khi chạm kháng cự $4250 – Bạc tiếp tục tăng sốc

04:00 PM 11/12

Vàng nhẫn ngày 10/12: Duy chỉ có BTMC mua vào với giá trên 150 triệu – NĐT nín thở chờ Fed

04:20 PM 10/12

Vàng nhẫn ngày 10/12: Duy chỉ có BTMC mua vào với giá trên 150 triệu – NĐT nín thở chờ Fed

04:20 PM 10/12

Vàng miếng ngày 10/12: Tăng 1 triệu đồng – chính thức áp dụng thuế chuyển nhượng vàng miếng

03:05 PM 10/12

Vàng miếng ngày 10/12: Tăng 1 triệu đồng – chính thức áp dụng thuế chuyển nhượng vàng miếng

03:05 PM 10/12

Vàng miếng ngày 9/12: Giảm nhẹ nhàng 300 nghìn dù vàng ngoại rơi nhanh, thủng mốc $4200

03:25 PM 09/12

Vàng miếng ngày 9/12: Giảm nhẹ nhàng 300 nghìn dù vàng ngoại rơi nhanh, thủng mốc $4200

03:25 PM 09/12

Các Tin Khác

Việt Nam có ngân hàng 100% vốn ngoại thứ 6

11:10 AM 05/09

Việt Nam có ngân hàng 100% vốn ngoại thứ 6

11:10 AM 05/09

Tiền vẫn vào mạnh trong tháng ngân hàng đen đủi

11:10 AM 05/09

Tiền vẫn vào mạnh trong tháng ngân hàng đen đủi

11:10 AM 05/09

Vàng ổn định sau báo cáo việc làm bi quan tại Mỹ

10:29 AM 05/09

Vàng ổn định sau báo cáo việc làm bi quan tại Mỹ

10:29 AM 05/09

Hàng ngàn tấn vàng bán tháo, Putin âm thầm mua gom

09:58 AM 05/09

Hàng ngàn tấn vàng bán tháo, Putin âm thầm mua gom

09:58 AM 05/09

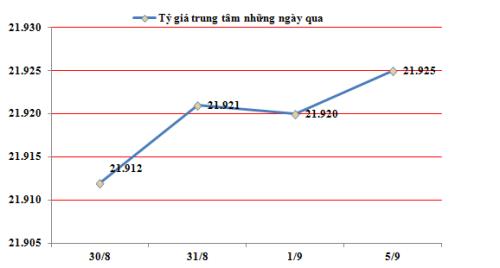

Đầu tuần 5/9: Tỷ giá USD/VND biến động không đáng kể

09:47 AM 05/09

Đầu tuần 5/9: Tỷ giá USD/VND biến động không đáng kể

09:47 AM 05/09

Giá vàng liệu có vọt lên 55 triệu đồng/lượng?

09:07 AM 05/09

Giá vàng liệu có vọt lên 55 triệu đồng/lượng?

09:07 AM 05/09

Trong ngắn hạn, giá dầu có thể “bay lên” 70 USD/thùng

08:46 AM 05/09

Trong ngắn hạn, giá dầu có thể “bay lên” 70 USD/thùng

08:46 AM 05/09

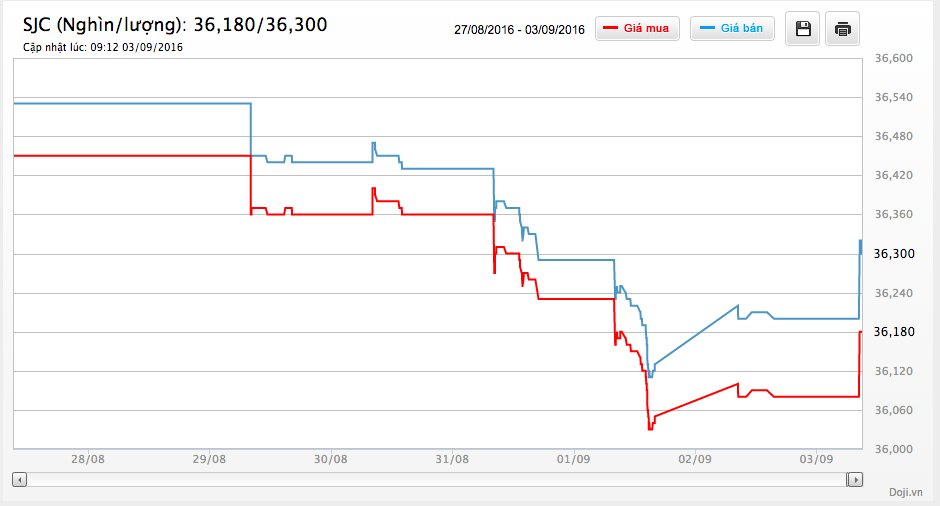

Giá vàng trong nước ngày cuối tuần 3/9

09:28 AM 03/09

Giá vàng trong nước ngày cuối tuần 3/9

09:28 AM 03/09

Giá đô la chợ đen

| Mua vào | Bán ra | |

|---|---|---|

USD chợ đen |

27,100 0 | 27,200 0 |

Giá đô hôm nay |

||

Giá vàng hôm nay

| Mua vào | Bán ra | |

|---|---|---|

| Vàng SJC | 154,300 | 156,300 |

| Vàng nhẫn | 154,300 | 156,330 |

Tỷ giá hôm nay |

||

|---|---|---|

| Ngoại Tệ | Mua vào | Bán Ra |

USD |

25,0840 | 25,4540 |

AUD |

16,2380 | 16,9280 |

CAD |

17,7270 | 18,4810 |

JPY |

1600 | 1700 |

EUR |

26,8480 | 28,3200 |

CHF |

28,5820 | 29,7970 |

GBP |

31,8310 | 33,1840 |

CNY |

3,4670 | 3,6140 |

Vàng nhẫn ngày 12/12: Nhảy vọt lên đỉnh kỉ lục – thế giới thử thách mốc $4300

Vàng nhẫn ngày 12/12: Nhảy vọt lên đỉnh kỉ lục – thế giới thử thách mốc $4300

Vàng miếng ngày 12/12: Mở cửa tăng 1,1 triệu đồng – NĐT phấn khích sau 1 năm lãi lớn

Vàng miếng ngày 12/12: Mở cửa tăng 1,1 triệu đồng – NĐT phấn khích sau 1 năm lãi lớn

Vàng nhẫn ngày 11/12: Dù giá tăng cao, NĐT vẫn xếp hàng mua – BTMC sẵn hàng

Vàng nhẫn ngày 11/12: Dù giá tăng cao, NĐT vẫn xếp hàng mua – BTMC sẵn hàng

Vàng miếng ngày 11/12: Tăng tiếp 400 nghìn – Fed là lực đẩy giá lên sát đỉnh kỉ lục

Vàng miếng ngày 11/12: Tăng tiếp 400 nghìn – Fed là lực đẩy giá lên sát đỉnh kỉ lục

Vàng nhẫn ngày 9/12: Chênh lệch tới gần 15 triệu do hiệu ứng kép

Vàng nhẫn ngày 9/12: Chênh lệch tới gần 15 triệu do hiệu ứng kép

Bảng giá vàng 9h sáng ngày 5/9: Thị trường biến động nhẹ sau kỳ nghỉ lễ

Bảng giá vàng 9h sáng ngày 5/9: Thị trường biến động nhẹ sau kỳ nghỉ lễ

Chốt tuần giao dịch thế giới 2/9: Giá vàng hồi phục nhờ tin việc làm xấu

Chốt tuần giao dịch thế giới 2/9: Giá vàng hồi phục nhờ tin việc làm xấu